Kredi kartı

| Makale serilerinden |

Bankacılık |

|---|

| Kişisel finans |

|---|

|

| Kredi⧼dot-separator⧽Borç |

|

| İş sözleşmesi |

|

| Emeklilik |

|

| Kişisel bütçe ve yatırım |

|

| Ayrıca bakınız |

|

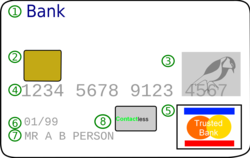

- veren banka logosu

- EMV çipi (yalnızca "akıllı kartlarda")

- Hologram

- Kart numarası

- Kart ağı logosu

- Son kullanma tarihi

- Kart Sahibinin Adı

- Temassız çip

- Manyetik şerit

- İmza şerit

- Kart Güvenlik Kodu

Kredi kartı, bankaların ve bazı finans kuruluşlarının müşterilerine verdiği, anlaşmalı POS cihazı bulunan alışveriş noktalarında ödeme amaçlı veya banka ATM'lerinden nakit avans çekmek amaçlı kullanılabilen, yapılan harcamaların aylık olarak bankaya tek seferde ya da taksitlerle ödenmek zorunda olunduğu, nakit paraya alternatif bir ödeme aracıdır. İki kredi kartı grubu vardır: tüketici kredi kartları ve ticari kredi kartları. Kartların çoğu plastiktir, ancak bazıları metal kartlardır (paslanmaz çelik, altın, paladyum, titanyum). Birkaç değerli taş kaplı metal karttır. Kredi kartlarına alternatifler arasında banka kartları, mobil ödemeler, dijital cüzdanlar, temassız kart'lar, kripto para birimleri, elden ödeme, banka havaleleri ve hemen al, sonra öde sayılabilir.

Kredi kartlarında EMV çipi, kabartma bant, hologram, banka kartı numarası, kart ağı logosu, son kullanma tarihi, kart sahibinin adı, temassız çip, manyetik şerit, Kart Güvenlik Kodu gibi bilgiler bulunur.

Ödeme sistemi

Genel uygulamada dönemsel borç tutarının belirli bir oranı asgari ödeme tutarı olarak belirlenir. Müşteri en az bu tutar kadar ödeme yaptığında kalan borç tutarına banka tarafından belirlenmiş olan alışveriş veya nakit avans faizi aylık olarak işletilir.

Kredi kartı kullanarak alışveriş yapan bireyler alışveriş yaptığı mağazaya değil, kredi kart hizmeti almış olduğu bankaya borçlanmaktadır. Banka ve finans kuruluşları kredi kartı hesap kesimini müşteriye, otuz (30) günlük bir süre içerisinde sunmaktadır. Ayrıca bu dönem boyunca kart ile yapılan harcamaları hesap bildirim cetveli (hesap özeti) ile kartı kullanan müşteriye bildirmektedir. Hesap bildirim cetveli gönderimi sonrası, müşteriye tanınan ödeme süresi yaklaşık on (10) gündür. Bu süre sonunda ödenmeyen kredi kartı borcu için banka ya da finans kuruluşu günlük olarak gecikme faizi uygulaması başlatır.

Kayıt dışı ekonomiden kayıtlı ekonomiye geçişi hızlandıran çok önemli bir araç olmakla birlikte, vadesinde ödenmeyen borçlara faiz yükü binmesi ve üstüne faiz tutarının %15'i kadar Kaynak Kullanımı Destekleme Fonu ve %5 Banka Sigorta Muameleleri Vergisi eklenmesi kredi kartı borcunun çığ gibi büyümesine yol açabilmektedir.

Türkiye'de kredi kartlarına dair her türlü faaliyet BDDK (bankacılık düzenleme ve denetleme kurumu) tarafından denetlenmektedir. Türkiye'deki tüm bankalar ve finans kuruluşları tarafından sunulan kartların faiz oranları ve faiz hesaplama yöntemleri BDDK resmî web adresinde güncel olarak yayınlanmaktadır.

Türkiye'de kredi kartı kullanımı

Türkiye'de ilk kez kredi kartı kullanımı 1968'de Diners Club ile oldu ve bu karta o yıllarda sadece birkaç bin kişi sahipti. Fakat (BKM) tarafından 2015 yılı verilerine göre yapılan açıklamada, Türkiye'de BKM 3. dönem sonuç verilerine göre banka kartı sayısı 113 milyon adete yükselmiştir. Kredi kartı sayısı ise yaklaşık 58 milyon adete ulaşarak, tarihin en yüksek seviyesine ulaşmıştır. Ayrıca bu rakamlara göre Türkiye, Fransa'dan sonra Avrupa ülkeleri arasında kredi kartı kullanımının en yoğun yaşandığı ikinci ülke konumunda varlığını sürdürmektedir. Yapılan harcamalar bakımından da Avrupa üçüncüsüdür. Türkiye'de kredi kartının bu derece yoğun kullanılmasının nedeni ise tek seferde alınamayacak mal/hizmetleri taksitle satın alma imkânı vermesi gelmektedir. Ayrıca banka veya kart kullanıcısının tanımladığı kredi kartı limiti artırma talebi sonrası uygulamaya konan limit artışı da, bireyleri kredi kartı harcaması yapmaya teşvik etmesidir. Türkiye'de bu durum nedeniyle artan bireysel kredi kartı borçlanması[1] karşısında devlet 1 Şubat 2014 tarihi itibarıyla bazı ürün ve hizmetlerin satın alınmasında taksiti kaldırmış, belirli bazı ürünlerde taksit sayısını ise 9 ay ile sınırlamıştır. Ayrıca, bireylerin aşırı borçlanmasını önlemek adına bankaların sunabileceği maksimum limit, BDDK tarafından belirlenmiştir. Türkiye'de kredi kartı limiti ilk yıl için kullanıcının gelirinin maksimum iki katı, ilk yıldan sonra ise gelirinin maksimum dört katı olacak şekilde hesaplanır.[2]

Bankacılık Düzenleme ve Denetleme kurulu tarafından yapılan kredi kartı ile ilgili düzenlemeleri kapsayan yönetmelikler 27.09.2016 tarihli 29840 sayılı resmî gazete de yayınlanarak yürürlüğe girmiştir.[3] Bu yönetmeliğe göre kredi kartı ile yapılan genel tüketim alışverişlerinde 9 ay taksit sınırı kaldırılmış olup 12 aya yükseltilmiştir. Türkiye'de 2019 yılı itibari ile her yıl 4,5 milyon kredi kartı dağıtılmaktadır.

Kaynakça

- ^ "Kredi Kartı Borcunu Sorgulama". 17 Oca 2016. 16 Ağustos 2016 tarihinde kaynağından arşivlendi.

- ^ "Kredi Kartı Yasal Limit Nedir?". Hesapkurdu.com. 2 Eylül 2021. 25 Ekim 2017 tarihinde kaynağından arşivlendi. Erişim tarihi: 12 Şubat 2021.

- ^ "Kredi Kartı Borç Yapılandırma Yürürlüğe Girdi". 27 Eyl 2016. 30 Eylül 2016 tarihinde kaynağından arşivlendi.

Ayrıca bakınız

- Banka kartı geri ödemesi

- Dijital kart

- Harcama kartı

- ATM kartı

- Banka kartı

- Ödeme kartı

- Akıllı kart