Vergi, ekonomik birimlerden siyasi cebir altında ve karşılıksız devlete kaynak (para) olarak aktarılmasıdır. Kamu hizmeti yapmak durumunda olan devlet, bunu yaparken mal ve hizmet üretiminde bulunur. Gerekli üretim faktörlerini sağlarken kamu fonlarını kullanır. Bu fonlar içerisinde vergi gelirlerinin oranı yüksektir. Sanayileşmiş toplumlarda %100'e ulaşmaktadır. Devlet, belirtilen temel amaç dışında kamu faaliyetlerine paralel diğer bazı fonksiyonları da vergilere yükleyebilir. Bu arada gelir dağılımının kontrolü, piyasada fiyat istikrarının sağlanması gibi fonksiyonlar da kısmen vergiye yüklenebilir.

Gelir uzmanı, Türkiye, Maliye Bakanlığı Gelir İdaresi Başkanlığına bağlı vergi daireleri başkanlıklarında çalışan A kadro kariyer meslek uzmanıdır. Asli görev yerleri vergi daireleri olmakla birlikte, vergi dairesi başkanlıklarının diğer tüm birimlerinde de çalışırlar. Ayrıca Gelir İdaresi Başkanlığının merkez teşkilatı ve Vergi Denetim Kurulu Başkanlığının çeşitli birimlerinde de görev almaktadırlar. 657 sayılı Devlet Memurları Kanunu 36. Madde 11/A bendine göre kariyerli, liyakatli ve özel yarışma sınavına tabi üst düzey meslektir. 213 sayılı Vergi Usul Kanunu na göre yoklama, tespit ve denetim yetkileri bulunmaktadır. Devlet gelirlerinin vergi, harç vb. %90'ını oluşturduğu sistemde tüm gelirlerin Gelir Uzmanları aracılığı ile elde edildiği görülmektedir. Hazineye ve vergi uygulamaları açısından ağır ceza mahkemelerine karşı sorumluluğu bulunmaktadır. Tüm kariyer mesleklerin arasında devletin rücu hakkına muhatap tek unvandır.

Düyun-u Umumiye, 1881-1923 yılları arasında Osmanlı İmparatorluğu'nun iç ve dış borçlarını denetleyen kurumdur.

Kurumlar vergisi (KV), kurum kazançları üzerinden alınan doğrudan/dolaysız bir vergi türüdür. Gelir üzerinden alınan vergiler kategorisindedir. Ancak gelir vergisi gibi subjektif değil, objektif nitelikte bir vergidir; bu nedenle artan oranlı tarife yapısına değil, düz/sabit oranlı tarife yapısına sahiptir.

Vergi hukuku, kamu hukuku içinde yer alan ve devletin mali faaliyetlerinin hukuki yönünü inceleyen mali hukukun bir alt dalıdır. Mali hukuk; vergi (gelir) hukuku, harcama (gider) hukuku ve bütçe hukuku olmak üzere üç alt sınıflandırmaya tabidir. Vergi hukuku, devletin kamu gücüne dayanarak elde ettiği kamu gelirlerinin hukuki rejimini inceler.

Katma Değer Vergisi veya kısaca KDV, yapılan mal ve hizmet teslimlerinde, mal ve hizmeti teslim edenin ödediği ancak teslim alana yüklenen bir harcama vergisidir. %1'den %20'ye kadar değişmektedir.

Para aklama, çok genel tanımı ile, suçtan elde edilen malvarlığı değerlerinin yasal olmayan kaynağının gizlenmesi amacıyla meşru bir kaynaktan elde edilmiş gelir gibi gösterilmesi yönündeki işlem ve eylemlerdir.

Matrah, vergi borcunu hesaplamak için kullanılan, vergi yasalarına göre belirlenen vergiye tabi tutardır/değerdir.

Avârız, Osmanlı Devleti zamanında olağanüstü hallerde halka yüklenen malî, aynî ve bedenî vergilerdi. Bu vergi hem Müslümanlardan hem de gayrimüslimlerden alınırdı. Fakat zamanla sürekli vergi hâline gelmiştir. Günümüz Türkiye'sindeki deprem vergileri aynen buna benzer.

Türkiye Cumhuriyeti Anayasası’nın 9. maddesi uyarınca “Yargı yetkisi, Türk Milleti adına bağımsız ve tarafsız mahkemelerce kullanılır.” Ancak, 5235 sayılı Adlî Yargı İlk Derece Mahkemeleri İle Bölge Adliye Mahkemelerinin Kuruluş, Görev Ve Yetkileri Hakkındaki Kanun içinde yer alan bazı belirleyici hükümler haricinde tüm yargı teşkilatının görev ve yetkisini belirleyen kapsayıcı ve genel bir yasal düzenleme yapılmamıştır. Dolayısıyla, hangi durumda hangi mahkemenin yetkili olacağı çeşitli kanunlarda dağınık ve sistematikten uzak bir biçimde yer aldığından mevcut mevzuat konuya genel bir bakış sağlamaktan uzak bir görüntü sunmaktadır.

Gayri safi yurtiçi hasıla (GSYİH), bir ülke veya ülkeler tarafından belirli bir zaman diliminde üretilen ve satılan tüm nihai malların ve hizmetlerin piyasa değeri’nin parasal bir ölçü’südür.

Vergilendirme Türkiye ekonomisinde önemli bir yer tutmaktadır. Türkiye'nin GSYİH'ye oranı %41,65'tir (2021). Vergiler genelde hükûmet tarafından alınır, ancak bazı özel vergiler belediyeler aracılığıyla alınmaktadır.

Türkiye'deki vergi mükellefiyeti, Türk vergi sisteminde yer alan vergi mükellefiyeti kavramını inceler.

Türkiye'deki vergi daireleri, mükellefi tespit eden, vergi tarh eden, tahakkuk ettiren ve tahsil eden dairelerdir.

Verginin tarhı, vergi alacağının kanunlarda gösterilen matrah ve oranlar üzerinden hesaplanarak miktarının belirlenmesidir. Verginin tarhı idarece yapılır. Türkiye'de bu işi vergi daireleri yapmaktadır. Vergi tarhı idari bir işlemdir ve hukuka aykırılığı iddiasıyla vergi mahkemesinde dava konusu edilebilir. Verginin tarhı Vergi Usul Kanunun 20. maddesinde tanımlanmıştır. Vergi Usul Kanunun 25.-39. maddelerinde tarh yöntemlerine ilişkin düzenlemeler yer almaktadır. Buna göre vergi tarhı aşağıdaki yöntemlerle yapılmaktadır. 4 çeşit Tarh vardır.

"Temsil yoksa vergi de yok" veya "Temsiliyet olmadan vergilendirme olmaz", 1750 ve 1760'larda, Britanyalı kolonicilere karşı On Üç Koloni'de ortaya çıkan ve Amerikan Devrimi'nin başlıca sebeplerinden biri olan slogandır. Kolonilerde yaşayan halk, Birleşik Krallık Parlamentosu'nda doğrudan temsil edilmediğinden, parlamentoda alınan ve bu kolonileri ilgilendiren kararların, 1689 Haklar Bildirisi'ne aykırı olduğu ve kendilerinin de sahip olması gereken İngiliz haklarının hiçe sayıldığını; bu sebeplerden ötürü vergi de vermeyeceklerini belirtmek için kullandığı bir slogandır.

Belli bir ülkede belli bir dönemde uygulanan vergilerin bütününe ilişkin hukuki rejim vergi sistemi olarak nitelendirilir. Türk vergi sistemi ise, Türkiye'de belli bir dönemde uygulanan vergileri inceler. Türkiye'de şu an çok vergili sistem geçerli olup, birden fazla kaynak üzerinden alınan birden fazla vergi bulunmaktadır.

Ekolojik vergi veya ekolojik vergilendirme, çevreyi ve doğal kaynakları korumayı ve aşırı tüketimi önlemeyi hedefleyen bir vergilendirme biçimidir. Kavram İngilizce literatürde ekoloji ve vergi (tax) sözcüklerinin birleşiminden oluşan ecotax ile ifade edilmektedir.

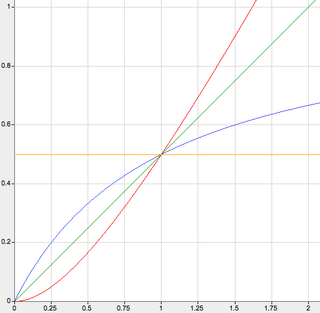

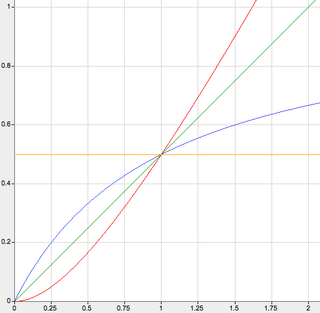

Artan oranlı vergi, vergi matrahı arttıkça matraha uygulanan oranı da artan bir vergi tarifesi türüdür. Örneğin, yıllık 20.000 TL gelire %10 vergi oranı uygulanırken 30.000 TL gelire %15 vergi oranı uygulanması durumunda artan oranlı vergi söz konusudur.

Türkiye Hükûmeti, Türkiye'nin ulusal hükûmetidir. Başkanlık temsilî demokrasisi altında üniter bir devlet ve çok partili bir sistem içinde Anayasal bir cumhuriyet olarak yönetilir. Hükûmet terimi, toplu kurumlar kümesi veya özellikle Kabine (yürütme) anlamına gelebilir.